Portál AbcLinuxu, 11. března 2026 08:42

Když jsem začal psát seriál o KMyMoney, vůbec mě nenapadlo vyzkoušet půjčky. Až když jsem začal aplikaci KMyMoney překládat, zjistil jsem, že tato část KMyMoney je velmi propracovaná a rozhodně stojí za další díl seriálu.

Netuším, jakou verzi KMyMoney budete mít nainstalovanou ve svém počítači, až budete číst tento článek. Momentálně je k dispozici verze 3.98.1 a dá se očekávat, že než tento článek vyjde, bude na světě verze 4. Doporučuji použít poslední verzi – jednak kvůli překladům, které, doufám, budou k verzi 4 přiloženy, a také kvůli chybám, které jsou ve starších verzích a týkají se pouze přeložených verzí (tedy i české).

Ale teď už k půjčkám.

Do podobné situace se dostáváme všichni. Dáme si oběd v pizzerii a při placení s úžasem zjistíme, že v peněžence je dvanáct korun a na zaplacení jednoho piva, minerálky a pizzy velké jako kolo od vozu to nestačí. Naštěstí nelezeme do pizzerie sami, ale máme po ruce kamaráda, který nám dvě stovky půjčí: „Nezapomeň mi to vrátit!“

Opačná situace, kdy na zaplacení nemá kamarád, je ještě častější, protože jako čtenáři seriálu o účetnictví KMyMoney máte o svých financích přehled a bez peněz do hospody nelezete.

Vůbec by mě nenapadlo se o takto jednoduché půjčce zmiňovat, kdyby se mě občas někdo nezeptal, jak vlastně takovou situaci v KMyMoney zaúčtovat. Jednoduše.

V prvé řadě je třeba si uvědomit, že peníze, které jsme někomu půjčili (nebo si od někoho půjčili), nezmizely. Za nic jsme je neutratili, pouze jsme je svěřili do opatrování někomu jinému. Je to stejné jako v bance. Ty krásné šustivé papírky, které jsme u přepážky odevzdali, pro nás pouze změnily formu na imaginární číslo v zůstatku na účtu a v účetnictví jsme provedli přesun z účtu Aktiva:Peněženka na účet Aktiva:Banka. S půjčkou kamarádovi je to stejné: Naše finanční prostředky se přesunuly z účtu Aktiva:Peněženka na jiný účet speciálně vytvořený pro podobné situace: Aktiva:Pohledávky. Až vám kamarád peníze vrátí, přesunete peníze zpět na účet Aktiva:Peněženka. Prosté.

V opačné situaci, kdy jste se nechali založit kamarádem, se přesouvají prostředky z účtu Pasiva:Závazky na účet Aktiva:Peněženka. Při splacení půjčky zase naopak.

Jak vidíte, jde o situace tak obvyklé, že oba účty (závazky a pohledávky) mají i svá ustálená jména. Držte se těchto jmen – vybrat pro své půjčky a kamarádovy půjčky jména účtů Aktiva:Půjčky a Pasiva:Půjčky není nejšťastnější nápad. Zvláště v aplikaci KMyMoney, která běžně zobrazuje pouze poslední část jména (Půjčky), je to ideální způsob, jak sám sebe dokonale zmást.

V obou situacích se nijak nemění výše vlastního jmění. A jak do toho schematu zapadá snědená pizza? Jde o jinou transakci, peníze se přesunují z účtu Aktiva:Peneženka na účet Výdaje:Potraviny. Za pizzu byste utratili, i kdybyste ve své peněžence měli peněz dost a od kamaráda si nic nepůjčili. Za zmínku stojí pouze situace z nadpisu – jakmile za vámi někdo přijde s kalným zrakem a se slovy: „Hele, kámo, půjč mi bůra“, je možná lepší nápad takového bůra zaúčtovat rovnou do nákladů a netrápit se s účtem pohledávek.

Půjčujete-li si peníze třeba od banky, například na dům či auto, je situace poněkud složitější. Do hry vstupují různé poplatky, úroky, pravidelné splátky a další radosti finančního života.

Zamyslete se nad tím, proč vám asi tak banka své peníze půjčuje – chce vydělat. Podívejte se do předchozích odstavců, tam kde se píše o závazcích a pohledávkách, a zauvažujte, jak na tom banka vydělá, když tím, že vám půjčí, se její vlastní jmění nijak nezmění? Je to jednoduché – na svou příjmovou stranu bude banka připisovat vaše zaplacené úroky. Ve svém vlastním účetnictví (používají i v bance KMyMoney?) bude banka s každou vaší splátkou převádět peníze z účtu Aktiva:Pohledávky a Přijmy:Úroky na účet Aktiva:Náš-bankovní-účet. Navíc se k tomu mohou přidat i různé poplatky, takže si banka přičte nějakou korunu k dobru i z účtu Příjmy:Poplatky. A to vše v jediné transakci, které se běžně říkává „Splátka“.

Jestliže je tato jediná transakce rozdělená v bance na několik částí (poplatky, splátka půjčky a úroky), je nutné rozdělit tuto transakci i v KMyMoney. Z každé splátky se část peněz použije na samotnou splátku půjčky (převod z Aktiva:Bankovní-účet na Pasiva:Závazky), část peněz je použitá na bankovní poplatky (převod z Aktiva:Bankovní-účet na Výdaje:Poplatky) a část peněz je použitá na splácení úroků (převod z Aktiva:Bankovní-účet na Výdaje:Úroky). Účty (v terminologii aplikace KMyMoney jsou to kategorie), které jsou na straně banky příjmové (poplatky, úroky), jsou na vaší straně výdajové (poplatky, úroky).

Ponechejme nyní účetnictví ve vaší bance stranou a podívejme se, co s vypůjčenými penězi v KMyMoney. Půjčku lze pojmout dvěma způsoby. Jako první si vysvětlíme ten jednodušší případ: spotřební půjčku. Vyhlédli jste si v obchodě notebook, podmínky splátkové společnosti přímo u prodejce se vám nelíbí, takže jste si půjčili od banky. Banka vám převedla na účet 30 tisíc (zaúčtujete jako převod z Pasiva:Závazky na Aktiva:Bankovní-účet) a za tyto peníze koupíte svůj vysněný skládací počítač (zaúčtujete jako převod z Aktiva:Bankovní-účet na Výdaje:Počítač).

Jiná situace nastane, kupujeme-li třeba dům. U takto velké investice je nesmysl ji dávat do nákladů, protože takový dům můžeme později prodat, aniž ztratí svou hodnotu, nebo třeba můžeme v domě pronajímat byty. Dům pro nás není nákladem, dům je pro nás investicí – jinou formou uložení peněz. Stejné místo by měl zaujmout i v účetnictví. Pro svůj dům tedy můžete vytvořit nový účet Aktiva:Dům. Povšimněte si, prosím, že v takovém případě jsme převedli peníze z pasiv do aktiv a i když máme vlastní dům, naše jmění se nijak nezměnilo, protože na účtu Pasiva:Závazky nás tíží milión vypůjčený od banky. Jmění poroste až s tím, jak budeme postupně splácet dlužnou částku – účet Pasiva:Závazky se bude postupně snižovat až do úplného umoření dluhu. A odkud budeme brát peníze na umoření dluhu? Pro většinu z nás to bude převodem z kategorie Příjmy:Výplata na Aktiva:Bankovní-účet a z tohoto účtu pak dále na Pasiva:Závazky.

Někdy se vám může stát (někdo se tím i živí), že někomu peníze půjčíte za podobných podmínek, jaké obvykle nabízí banka (myslím tím stejné účetní podmínky – výše úroků, poplatků a smluvních pokut může být výrazně jinde). Pak se dostáváte do stejné role, v jaké figuruje v předchozích odstavcích banka. Půjčka někomu jinému je z vašeho pohledu investicí, od které očekáváte, že se za prvé vrátí a za druhé přinese i nějaký zisk. Proto i v KMyMoney je taková půjčka vedena jako zvláštní druh investičního účtu.

Jste z takového vysvětlení chytří? Pokud ne, nic si z toho nedělejte, máte možnost si tento článek přečíst, kolikrát chcete. Anebo se můžete spolehnout na aplikaci KMyMoney, která celý výpočet a evidenci půjčky maximálně usnadňuje.

V účetnictví KMyMoney má každá půjčka svůj vlastní účet. Máte-li půjčku jen jednu, můžete ji vytvořit jako samostatný účet pasiv. Máte-li půjček více, musíte vytvořit pro každou půjčku vlastní účet. Účty pro půjčky se vytvářejí stejně jako třeba běžný účet v bance, jen nastavení účtu s půjčkou je mnohem složitější.

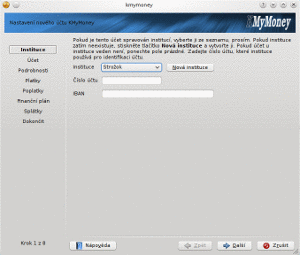

První krok se nijak neliší od založení jakéhokoliv jiného účtu. Protože účet s půjčkou je čistě imaginární, není veden u žádné skutečné instituce, volím jako instituci svůj oblíbený „Strožok“:

V dalším kroku musíme zvolit druh účtu „Půjčka“. Na rozdíl od jiných účtů momentálně nezáleží na zadaném počátečním zůstatku, budeme mít možnost jej zadat v dalších krocích. Pamatujete však na to, že v KMyMoney nelze zapisovat na účty před datem otevření, musíme tedy vyplnit toto datum s dostatečným předstihem. Chcete-li evidovat půjčku celý letošní rok (i když jste si půjčili už předloni), je takovým rozumným datem například první leden tohoto roku:

Následuje nejsložitější formulář pro zakládání účtu:

Průvodce je na první pohled složitý, ale když si cvičně vyzkoušíte založit dva tři účty s půjčkou, nebude vám formulář činit potíže. Půjčku často nemusíte ani zadávat celou (například deset let starou hypotéku), stačí zadat pouze letošní rok (nebo ani ten ne). Nevíte-li si rady, můžete využít online nápovědu „Co je to?“. Tu najdete na liště okenního manažeru – je to ta ikonka s otazníkem v pravém horním rohu obrázku.

V dalším kroku a v dalším formuláři musíte zadat informace o úrokové sazbě:

Tento formulář se mi velice líbí. Umožní mi sednout k televizi a ve večerním bloku reklam propočítat jednoduše výhodnost nabídky „Půjčíme vám 50 tisíc za pouhých 900 měsíčně! Bez rizika! Supervýhodně!“. Po vás se zde chce, abyste nastavili parametry tak, aby výše vypočítané splátky odpovídala požadované splátce (bez dalších poplatků). Ve formuláři je vždy nutné nechat jedno políčko prázdné – stisknutím tlačítka se toto políčko dopočítá. Nechce-li vám půjčka vycházet, zřejmě jste naletěli. Nevychází-li půjčka o pár haléřů či korun, můžete si nechat dopočítat poslední splátku a nechat v tomto poli vypočtenou hodnotu (ve formuláři na obrázku jsou to čtyři haléře – částka tak bezvýznamná, že vám ji možná i banka odpustí).

V dalším kroku můžete zadat některé další poplatky s půjčkou spojené. Víte-li například, že budete splácet půjčku ze svého běžného účtu, a poplatek za bankovní převod činí 6 Kč, můžete tuto částku zadat zde.

Jako poslední krok před vlastním vytvořením účtu následuje zadání kategorie pro evidenci úroků a pro zadání bankovního účtu, ze kterého budete splátky odesílat:

Uvedený postup platí, pokud chceme evidovat již existující půjčku (například několik let starou hypotéku) a máme již jasno v tom, kam zaúčtovat vypůjčenou částku – přesněji řečeno, vypůjčená částka již byla zaúčtována například na účet Aktiva:Můj-dům. U nových půjček (takové, které nemají zadaný počáteční zůstatek) přibude ještě jeden krok navíc:

Zde můžete vytvořit nebo vybrat svůj účet pro čerstvě nabytá aktiva. U spotřebního úvěru (například na notebook) zvolte klidně svůj běžný účet a notebook zaplaťte z běžného účtu přímo do nákladů (do spotřeby). Jestliže jste koupili dům, je lepší pro něj vytvořit vlastní účet Aktiva:Dům. Jinou možností je refinancování staršího úvěru jinou půjčkou s lepšími podmínkami. Pak už byl účet aktiv vytvořený kdysi v minulosti a peníze se použijí na umoření staršího dluhu – zvolíte účet se starou půjčkou.

V průvodci pro vytvoření půjčky jste klikli na tlačítko „Dokončit“. Máte vytvořený účet pro evidenci své půjčky, ale čeho jste tím vlastně docílili? Aplikace KMyMoney pro vás vytvořila jednak minulé splátky (pokud jste si o jejich vytvoření řekli) a jednak pro vás vytvořila naplánovanou transakci, která se bude opakovat každý měsíc a bude vám připomínat, že je nutné platit dluhy.

Když otevřete nově vytvořený účet, pravděpodobně zde uvidíte několik zašedlých neaktivních transakcí. Co s nimi?

Jde o automaticky vytvořené transakce už provedených splátek. KMyMoney vám je pouze nabízí. Tuto nabídku nemusíte využít, jestliže už jste tyto splátky zadali do účetnictví jinak. Pokud se vám tato možnost líbí a chcete ji využít, klikněte na transakci pravým tlačítkem myši a v kontextovém menu najděte možnost „Vložit naplánovanou transakci…“. Otevře se vám formulář, ve kterém ještě můžete upravit některé hodnoty (například skutečné datum splátky) a transakci můžete vytvořit. Nechcete-li transakce vytvářet, zvolte v kontextovém menu možnost „Nevkládat tuto transakci, přeskočit…“

Podle nastavení plánovaných transakcí se vám bude několik dní předem v peněžním deníku ukazovat plánovaná splátka vaší půjčky. Transakci do peněžního deníku vložíte opět přes kontextové menu výběrem volby „Vložit naplánovanou transakci…“

Nejnovější verze, kterou ve své distribuci můžete v době psaní článku najít, je verze 3.98.1. V této verzi je chyba, která vám znemožní upravit účet s půjčkou, je-li použita jiná než anglická verze KMyMoney (česká, německá, španělská atd.). Podobně se zde vyskytuje chyba, která neumožňuje vytvořit účet s půjčkou, jsem-li to já, kdo peníze půjčuje (ani v anglické verzi). Chyby jsou nahlášené a opravené. Netuším ale, jaká bude situace ve verzi 4, nevím ani, jestli bude k této verzi přibalen český překlad.

V textu výše jsem vám radil, abyste si cvičně vyzkoušeli založit několik účtů s půjčkou. Chcete-li později takový účet smazat, pravděpodobně narazíte pouze na neaktivní volbu „Odstranit účet…“ V KMyMoney nelze smazat účet, obsahuje-li nějaké transakce. Dvojklikem proto otevřete peněžní deník svého účtu a odstraňte ručně transakci s počátečními zůstatky (opening balance). Zašedlé, neaktivní transakce se vám takto odstranit nepodaří. Najdete je v seznamu naplánovaných transakcí, kde je také můžete smazat (všechny najednou). Potom už je možné smazat i účet s půjčkou.

V opačné situaci, kdy jste se nechali založit kamarádem, se přesouvají prostředky z účtu Pasiva:Závazky na účet Aktiva:Peněženka.To ne. Pri pujce se nepresouvaji prostredky z pasivniho uctu zavazku na aktivni ucet penezenka, ale pribydou prostredky zaroven na obou uctech. Proto taky plati rovnost mezi sumou aktivnich uctu a sumou pasivnich uctu.

moje dluhy jsou záporně. ... je to pro neúčetního pochopitelnější.No, to mi prijde jako spis matouci - pokud nekde uvidim ze me dluhy ci zavazky jsou zaporne, tak prirozena interpretace je ze nedluzim ja, ale nekdo dluzi mne.

Než jsem napsal ten svůj ranní příspěvek do diskuse, KMyMoney jsem nastartoval a podíval se, jak to vlastně je. Celé je to složitější - někde jsou dluhy záporné, někde jsou kladné, ale zobrazené červeně (tedy záporné). V přehledu jmění by kladná hodnota mátla, záporná je v pořádku, v peněžním deníku je to zase naopak.

Důležité je, že to funguje, a pro neúčetního, neznalého pojmů a zvyklostí vzniklých před sto lety, kdy se vedlo účetnictví v různých knihách, je to takto pochopitelnější. Umožňuje to totiž uvažovat v termínech "Převedl jsem peníze z účtu A na účet B".

Chcete-li, můžete si představit jmění jako účet nadřízený aktivům i pasivům, pak je kladná hodnota nesmysl:

Jinak mi tato debata přijde jen jako žonglování se znaménky a se slovíčky. V článku se totiž popisuje KMyMoney, nikoli vaše zvyky či zvyky jiného účetního.

Aspoň tak to vidím já

Aspoň tak to vidím já

Dík za usměrnění :)

Dík za usměrnění :)

Úplně automaticky asi ne. Dala by se taková transakce udělat jako rozdělená a naplánovaná. Jinak trochu postrádám smysl takové transakce. Předpokládaný styl práce v KMyMoney a v podobném GnuCash je následující:

Interval schvalování se může samozřejmě měnit (v internetovém bankovnictví schvaluji několikrát měsíčně, kreditku mám s měsíčními výpisy, takže jen jednou).

Mně se jeví podobný požadavek jako trochu zbytečný. Ale to může být dané stylem práce a množstvím transakcí (není jich mnoho).

Nový díl bude - kupodivu se mi podařilo najít ještě další témata

K dotazu: seriál o GnuCash jsem doporučoval právě proto, že se zde dají najít některé myšlenky, které jsem v novém seriálu nezmiňoval. Jednou z nich je právě rozdělení účtu na podúčty. V KMyMoney to jde úplně stejně snadno jako v GnuCash. Já jsem to přestal používat, protože v KMyMoney se dají použít i jiné prostředky (rozpočty).

V praxi by to vypadalo asi takto:

Pro mě to takto trochu složitější, protože mám peníze vyhražené na jednu věc (třeba nájem) přes několik různých fyzických účtů různých bankách. Proto je pro mě zajímavější používat rozpočty.

Díval jsem se ještě na ten obrázek - na něm je rozdělená transakce. To jde v KMyMoney taky (s drobným omezením), když kliknete ve formuláři pro zadávání transakce na ikonku s rozdvojenou šipkou (připomíná USB ikonku). Popsáno je to zde:

http://www.abclinuxu.cz/clanky/kmymoney-penezni-denik-a-platci

ISSN 1214-1267, (c) 1999-2007 Stickfish s.r.o.